Část 1: COVID-19 vs. hypotéky aneb jak ušetřit v současné krizi

Mám teď koupit nemovitost? Nebo ji radši prodat? A co refinancování hypotéky… Pomůže mi to? Na tohle vše dostanete v článku jasnou odpověď. Čtěte.

Neradi čtete? Poslechněte si článek jako podcast nebo si ho uložte na později

Informace v článků vychází ze zkušeností nás a dalších profíků působících na trhu od poslední krize v roce 2008. Veškeré úvahy se opírají o historii a možné opakující se scénáře.

Ekonomika se zastavila. A co nemovitosti?

A stejně jako pacient v nemocnici, i ona je uměle držena „na přístrojích” – ošetřovné, podpora OSVČ, bezúročné půjčky, podpora zaměstnanců, odklad splátek na 6 měsíců, atd. Co se však stane, až stát ekonomické „přístroje“ odpojí? Je to podobné jako v životě. Někteří se vrátí do zaběhlých kolejí. Někteří se vrátí s trvalým poškozením. No a někteří zavřou krám. Jaké to bude mít dopady? Zvýšená nezaměstnanost a oddalování nedůležitých rozhodnutí, jako je koupě bytu, domu, auta, řešení nákladných rekonstrukcí bytů/domů, atd.

Opakování historie

Pokud se ohlédneme pár let zpátky, něco podobného tady už bylo. V roce 2008 zkrachovala banka Lehman Brothers v USA a vznikla z toho celosvětová krize. Když se nad tím zamyslíte, jednalo se o jednu banku v USA a jaké to mělo dopady na svět. Nyní však jsou zavřené obchody, restaurace, školy,… Ruší se svatby, pozastavil se výrobní průmysl. Stalo se něco, co tady ještě nebylo. Otázkou je, jaký to bude mít dopad? Sami asi tušíte, že by současná situace mohla mít mnohem větší následky, než v roce 2008.

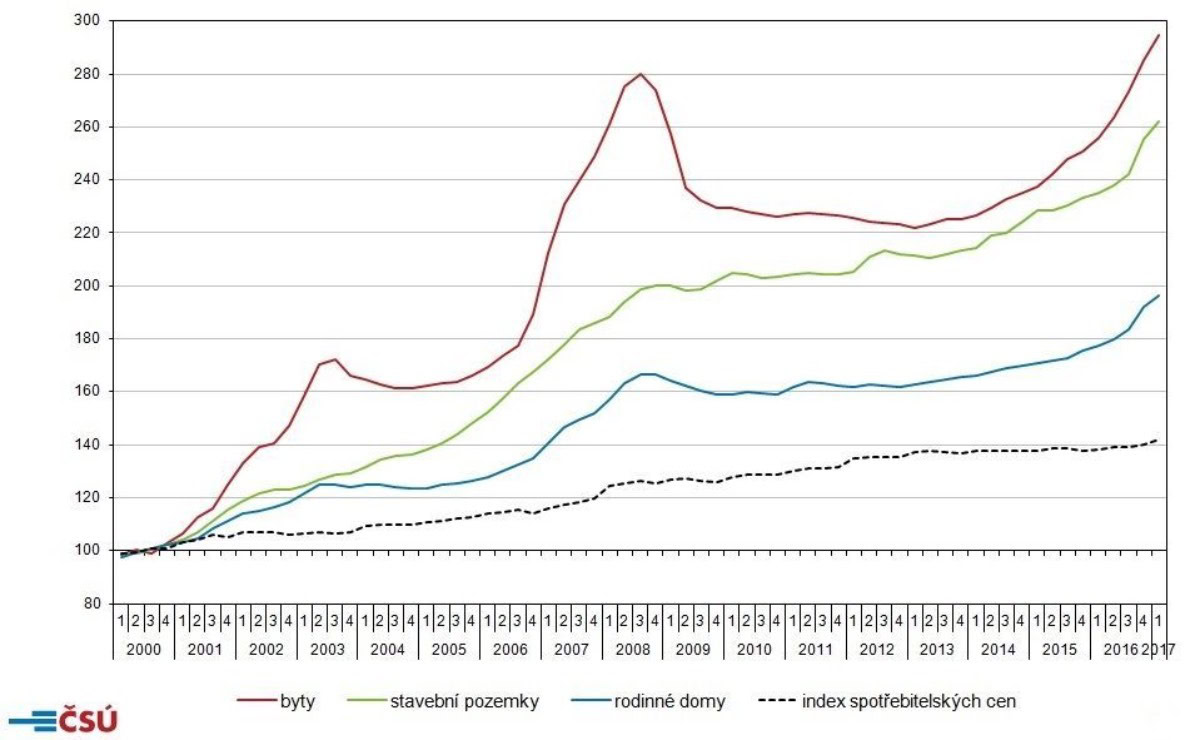

Jak to bylo s nemovitostmi v roce 2008 si nejlépe vysvětlíme na následujícím grafu.

V roce 2008 přišla globální krize. Nestalo se však, že by ceny nemovitostí spadly ze dne na den. Jen tak. V jejich klesání byla posloupnost. Prvně na trhu vznikla panika. Lidé měli strach, co bude. Chtěli mít k dispozici pouze hotovost. Proto začali prodávat své byty a domy. Problém však byl, že se takto začali chovat všichni = mnoho prodejců nemovitostí, žádní kupci, kteří by chtěli pustit své peníze. To způsobilo, že nabídka nemovitostí několikanásobně převýšila poptávku.

Klíčové uvědomění

Cenu nemovitosti určuje kupující! A když nikdo nechce nemovitosti kupovat, tak nezbývá nic jiného, než postupně snižovat cenu. Samozřejmě největší krize přišla, když vše podpořila media. Trh byl plný nabídek, ale málo lidí, kteří byli schopni koupit. Dávali přednost pronájmu, než závazkům hypotéky. Byty se tak postupně dostaly na dno až v roce 2013, 2014.

V médiích slyšíme: „ČNB snižuje úroky!”

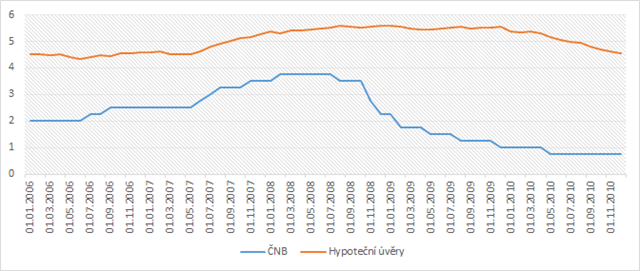

A lidé nám volají: „To je pecka! To půjde ještě níž. Budeme mít zase úroky 1,6 %.“ Je pravda, že stát se snaží podpořit ekonomiku, aby se prodej nemovitostí nezastavil. Zásadní otázkou je: Budou na to reagovat banky? Opět se podíváme do historie.

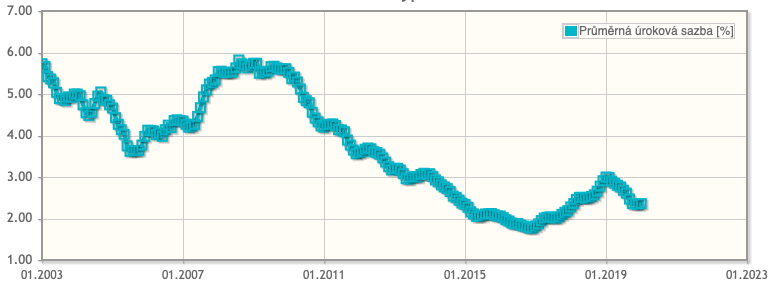

Něco podobného tady už bylo. ČNB sice snižovala sazby, jenže banky na to nereagovaly. Proč? Očekávaly tzv. toxické úvěry – lidé se dostanou do tísně a přestanou splácet. Banky si proto tvořily marži. A něco podobného se děje nyní. ČNB snižuje sazby na historické minima, ale banky na to příliš nereagují. Proč by také měly?! Jak mi řekl jeden bankéř: „Proč bychom měli půjčovat lidem s rizikem? To raději nakoupíme státní dluhopisy bez rizika.” Aktuálně, dokud jsou zmiňované „přístroje“ napojené, tak jsou úrokové sazby opravdu nízko. Okolo 2,2 % u 80% hypoték. Nebude to však trvat dlouho. Jakmile se ekonomika začne rozbíhat, úrokové sazby půjdou podle všeho nahoru a banky si budou chtít nabrat zmiňovanou marži, když lidé přestanou splácet. K lepšímu pochopení nám pomůže poslední graf.

Banky už dávno tušily, že ochlazení trhu přijde

Proč? ČNB v roce 2018 rapidně zpřísnila poskytování úvěrů. Zakázala 100% financování a přidala parametry DTI a DSTI, aby zredukovala růst nemovitostí. Na grafu můžeme vidět, že banky půjčovaly s nízkým úrokem 1,7 % v roce 2015 a 2016. Proč? Protože věděly, že nemovitosti dorazily na dno a zase porostou. Tím, že ceny měly růst, banky rády lidem půjčily za nízký úrok, protože jim hrozilo malé riziko – kdyby klient přestal splácet, nemovitost hravě prodají. V roce 2015 a 2016 bylo tak možné získat 100% hypotéku, dokonce i 120% hypotéku téměř bez problému. Od roku 2018 však ČNB a banky přitvrdily – žadatel o hypotéku potřeboval vlastní zdroje, bonitu,…

Jednoduché vysvětlení

- Když vám totiž banka půjčí na vrcholu 100% hypotéku a po 3 letech přestanete splácet, tak nemovitost může mít hodnotu například 80 %. Banka na tom tedy může prodělat.

- Když vám půjčí jen 80 % a po 3 letech přestane splácet, tak to bude pro banku bezpečnější. Vy jste koupili nemovitost a 20% jste dali z vlastní kapsy. Banky si totiž hlídají, aby neprodělaly. To je vše.

Co se teď bude s nemovitostmi dít?

Za nás předpokládáme, že historie se bude opakovat a ceny nemovitostí budou plynule v průběhu cca 5 let snižovat svou cenu. Jak moc? To nikdo neví. Dá se jen předpokládat…

Nejlepší kroky v oblasti nemovitostí a hypoték

Je dobré si promyslet, za jakým účelem nemovitost pořizujete. Od toho se vše odvíjí. Pro vás, kteří chcete pořizovat nemovitost za účelem dlouhodobého bydlení, doporučujeme hypotéku klidně řešit. Není na co čekat. Je pořád lepší koupit byt/dům, než čekat 5 let v nájmu, až nemovitosti klesnou na hodnotě. Když totiž svůj byt, nebo dům koupíte teď „draho”, tak je jedno, že za 5 let bude mít například 80% hodnotu. Jakmile se ekonomika zvetí, cena nemovitosti půjde opět nahoru.

Je dobré si uvědomit jednu klíčovou věc

Nemovitosti dlouhodobě kopírují inflaci a rostou v průměru 3 % ročně. Vysvětlím na jednoduchém příkladu: „Když jsem byl malý, chodil jsem do obchodu kupovat rohlíky za 50 haléřů. Nyní se prodává ten samý rohlík za 2 Kč.” Otázka zní: „Vyplatí se čekat, až bude rohlík stát zase 50 haléřů?” Asi už chápete, že se tak nestane. Peníze se znehodnocují. Když dříve někdo vydělával 10 000 Kč/měsíčně, byl boháč. Nyní je na úrovni minimální mzdy, nebo chudoby. Cena nemovitostí je na tom podobně – krátkodobě, vlivem malé poptávky, klesne. Jakmile se ekonomika vrátí, půjde cena zase nahoru úměrně s platy.

„Moje babička postavila dům za 250 000 Kč. Dnes si za to člověk nekoupí ani půlku pozemku.”

V případě, že nemovitost kupujete na kratší dobu, do 5 let, pak je rozumné takové rozhodnutí odložit. Když nyní koupíte a za 5 let ji potřebujete nutně prodat, nemusí se vám to vyplatit.

Pokud máte své bydlení vyřešené a čekáte na příležitost do nemovitostí investovat, pak je vhodné peníze střádat. Za cca 5 let mohou být ceny nemovitostí opravdu níže.

V době ekonomického poklesu je vhodné zvážit i výstavbu domu, nebo jiného projektu. Řemeslníci jsou totiž rádi za každou práci. Kdo doposud sháněl kvalitního řemeslníka, měl problém. Dokonce i špatné řemeslníky bylo problém sehnat. To se však v krizích mění.

Poradenství zdarma

Pojďme si zdarma na nezávazné schůzce projít vaše možnosti. Nemáte co ztratit, pouze získat.

Podělte se o článek se známými

O autorovi

Bc. Jan Šamárek

Zdravý životní styl jsem vždy vnímal jako klíčový pilíř spokojeného a zodpovědného života. Proto jsem svou kariéru odstartoval prodejem zelených potravin ve společnosti Green Ways.

Pomalu jsem si ale začal uvědomovat, že ne každý si může takové potraviny dovolit. Došel jsem k závěru, že lidskou pohodu zásadně ovlivňuje stav zdraví a hojnost v peněžence. A to byl můj odrazový můstek ke kariéře ve financích.

Společně s manželkou, která stojí po mém boku, jsem našel své místo ve společnosti Broker Consulting, která se díky přísnému řádu, kvalitnímu vzdělávání a nadstandardním službám řadí ke špičce v oboru.

Jsem certifikovaný finanční poradce se specializací na hypotéky, investice, úvěry a zabezpečení. Pomohl jsem již více než 1 000 klientům po celé České republice splnit si sen o vlastním bydlení, ochránit jejich majetek a bezpečně jej zhodnocovat.

Pokud hledáte jistotu a dlouhodobé finanční řešení, rád vám pomohu zhodnotit vaší situaci na nezávazné konzultaci ZDARMA.

Nepřehlédněte

Co zahrnout do pojištění miminka, když plánujete rodinu

7 praktických rad, jak se připravit na koupi vlastní nemovistosti

Investiční příležitost „natahujícího se praku” obohatí každého

PODNIKÁTE? Mějte ošetřené osobní finance a rizika, ať nezbankrotujete

Kam investovat své peníze, aby nezbylo jen pouhé zklamání